大阪府大阪市北区西天満1-1-11 レーベルビル4F

- ホーム

- 節税 ア・ラ・カルト

- 規制前に滑り込み!一時払い個人年金保険で相続税2,600万円の節税を実現!

規制前に滑り込み!一時払い個人年金保険で相続税2,600万円の節税を実現!

かなり高額な相続税支払いが予測され、納税に窮する可能性が高いという状況の方に、規制前に一時払い個人年金保険を活用して節税提案をおこない2,600万円の節税に成功した・・・というお話。

※今は規制されて活用できない手法です。

状況

クライアント:資産総額10億円の資産家のI氏婦人

相続税の申告のお手伝いのご依頼をいただく。

ご主人が亡くなられた前の相続では、子ども間で遺産の分割にやや揉めたこともあり、一旦は相続税の配偶者控除を最大限利用するため、配偶者に大方の財産を相続させることに。

しかし、いまはお元気なご婦人ですが、次の相続が発生したときには、配偶者控除も使えずかなり高額な相続税の支払いが生じると見込まれ、納税に窮する可能性が高いという状況。

![]() 木下

木下

Iさん!実はもうすぐ規制されて活用できなくなる、保険を利用した節税方法があるんです。

これなら、かなり相続税の節税が期待でき、お子様の負担を減らすことができます!

![]() I氏婦人

I氏婦人

保険・・・?

保険が相続税にどんな関係があるんですか?

![]() 木下

木下

まずはIさんが契約者となって、被保険者をお子様、受取人をIさんとする一時払い個人年金保険に加入するんです。

現預金で持っていると高い相続税を課せられますからね。

![]() 1年後、年金の受給が始まるんですが、そのタイミングで「年金をもらう権利」をお子様に贈与するんです!

1年後、年金の受給が始まるんですが、そのタイミングで「年金をもらう権利」をお子様に贈与するんです!

当然年金をもらう権利の贈与には贈与税が課せられますが、この権利の評価がむちゃくちゃ低くて済むんです。

最高で受け取れる年金総額の20%の評価で済みますから、少しの贈与税を支払うことで相続税を大幅に節税できるというわけなんです。

「一時払い個人年金保険」を利用した相続税の節税の概要

| 契約者 | 被保険者 |  |

|---|---|---|

| I様 |

子A 子B 子C 子D |

|

| 受取人 | ||

| I氏婦人 |

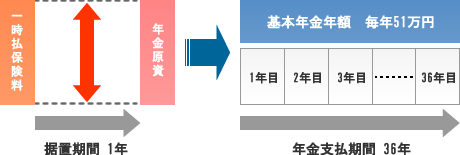

| 一時払保険料 | 16,000,000円 |

|---|---|

| 支払年金額累計 |

18,360,000円 (36年間 毎年510,000円) |

Iさんに保険料を一時払いしていただき、1年間の据置期間後にこの年金の受給権を各被保険者の方々に贈与。

この贈与時にかかる贈与税の計算式は下記のとおり

|

(残存期間に受けるべき給付金総額:18,360,000円×残存期間に応ずる評価割合:20%−1,100,000円) × 15% − 100,000円 = 285,800円 |

合計6,400万円が相続財産から外れることで、相続税の総額はおよそ2,560万円減少する。

つまり、贈与税1,143,200円(285,800円×4人分)を支払うだけで相続税は2,560万円節税になるということ。

また、年金受給開始後に未受給分の年金の現価を一括で受け取ることもできるため納税資金に使うことも可能。

![]() その「一時払い個人年金保険」に関する税制改正が行われるニュースを今日見たんです。

その「一時払い個人年金保険」に関する税制改正が行われるニュースを今日見たんです。

そして、こちらのご家族の相続対策にもってこいだとひらめいて飛んできたんですよ。

相続税の節税になると同時に、相続人の納税資金の確保にもなるな!って。

![]() I氏婦人

I氏婦人

そうなんですか!ありがとうございます!

さっそく手続きをしましょう。でも・・・間に合うかしら・・・

![]() 木下

木下

提携している保険会社に連絡して、なんとか間に合うようやってみます!

その後

期限がかなり迫っていたものの提携保険会社の協力もあって無事加入できました。

保険の内容は、次の相続が発生した際の相続人になる4人の方それぞれを被保険者とし、1,600万円✕4契約=合計6,400万円としました。

これを1年間の据置期間後に、この年金の受給権を各被保険者(=相続人)の方々に贈与していただきました。

贈与の際、受取年金総額の20%、4人の贈与税合計約110万円の贈与税を支払うだけで済みました。

次の相続税約2,600万円の節税に成功。

今回のポイント

- 贈与に際しては、受取年金総額を20%評価したものに対して贈与税を支払うだけ

- 改正後は年金受給権の贈与時や相続時の評価が変わり節税効果がかなり薄まった

大阪府大阪市北区西天満1-1-11 レーベルビル4F